Cryptoéconomie : Principes fondamentaux de Bitcoin est un ouvrage crucial pour comprendre Bitcoin. Il s'agit d'une collection d'essais qui abordent des thèmes aussi divers que la sécurité, le minage, le commerce, la monnaie, la production, la valeur, le passage à l'échelle, et qui tordent le cou à un certain nombre d'idées irrationnelles qu'on peut se faire de Bitcoin. Le tout forme un ensemble cohérent amenant à une meilleure appréhension des aspects économiques de Bitcoin.

Ce livre a été écrit par Eric Voskuil, le développeur en chef de libbitcoin, une bibliothèque logicielle alternative à Bitcoin Core. Eric possède à la fois une expertise pointue du fonctionnement de Bitcoin et une connaissance de l'école autrichienne d'économie. Cela lui a permis d'écrire des essais d'une précision redoutable, qu'il a ensuite regroupés au sein de Cryptoéconomie.

J'ai tellement apprécié la justesse et la qualité de cet ouvrage que j'ai décidé d'en réaliser la traduction en 2021. Celle-ci est désormais disponible en format papier et en format numérique.

La cryptoéconomie et Bitcoin

La cryptoéconomie est un domaine d'étude interdisciplinaire, émergent et expérimental, qui s'appuie sur des idées issues de la cryptographie, de l'économie, de la théorie des jeux et des réseaux distribués. Ce domaine s'applique aux systèmes sécurisés grâce aux incitations créées au travers de la circulation d'un jeton numérique.

Le terme « cryptoeconomics » a été créé par Vitalik Buterin en 2014 dans le contexte de la conception d'Ethereum, dans le but de fournir un cadre théorique pour l'étude des mécanismes de consensus par preuve d'enjeu. Il a esquissé les principes sous-jacents de cette discipline le 3 octobre 2014 lors d'un meet-up en parlant notamment de « protocoles cryptoéconomiques ». Le concept a été ensuite repris en janvier 2015 par Vlad Zamfir dans une présentation réalisée au cours de la conférence Cryptoeconomicon.

Eric Voskuil a repris le terme pour l'appliquer à Bitcoin. Bitcoin est en effet le premier système cryptoéconomique viable : il contient des briques cryptographiques (signatures numériques, fonctions de hachage, arbres de Merkle) qui sont assemblées de manière à former un système dont la sécurité repose sur les incitations économiques des individus y participant. L'analyse cryptoéconomique permet par conséquent de décrire ce qui fait que Bitcoin parvient à exister en dépit de sa relation conflictuelle avec l'autorité.

Pour Eric Voskuil, Bitcoin se fonde sur trois grands principes, qu'il appelle les « principes cryptodynamiques » (p. 31) :

- Le partage des risques. Le système doit reposer sur un ensemble de pairs sur un réseau ouvert, plutôt que sur des autorités désignées qui formeraient des points de défaillance exposés aux attaques. La nature de la sécurité provient en effet des « gens qui s'exposent à des risques personnels » et le but de la décentralisation est de « [répartir] les risques entre les individus qui forment la sécurité du système » (pp. 63-64).

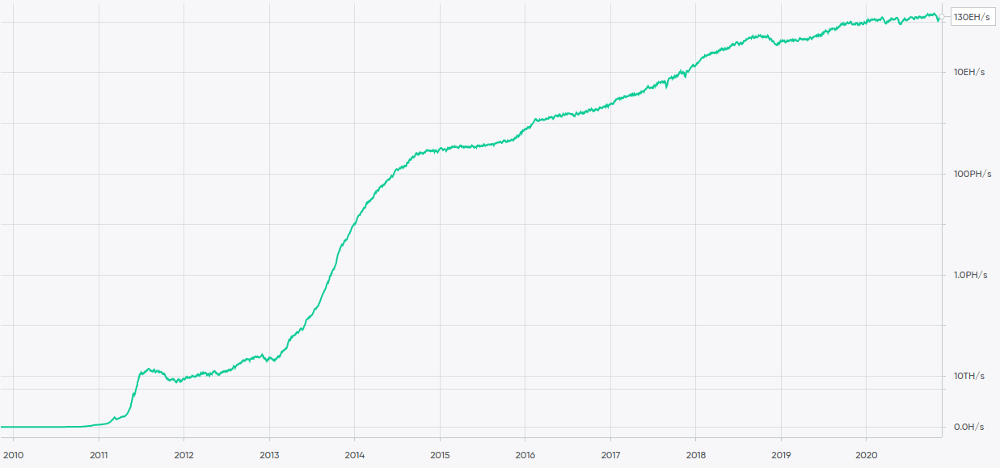

- La dissipation de l'énergie. Le consensus sur les transactions doit reposer sur la preuve de travail, c'est-à-dire sur une consommation d'énergie extérieure au système : « la sécurité des confirmations requiert une autorité pour sélectionner les transactions, [qui est périodiquement confiée] au mineur qui produit la plus grande preuve de travail » (p. 169).

- La régulation du pouvoir. Le système doit intégrer un modèle de frais de transaction pour garantir une résistance à la censure efficace. Cette résistance est en effet « une conséquence des frais de transaction », ceux-ci servant (en cas de censure active) à faire ne sorte que « la puissance de hachage [...] des non-censeurs outrepasse celle du censeur » (p. 24).

Ce sont ces trois principes servent à définir Bitcoin dans l'ouvrage. Les analyses présentes s'appliquent ainsi non seulement à Bitcoin-BTC, mais aussi à toutes les variantes de ce dernier comme Litecoin.

Le modèle de sécurité

Bitcoin est un concept de monnaie résistante à l'inflation et résistante à la censure. Sa proposition de valeur est en effet de « [retirer] à l'État son contrôle sur l'offre monétaire et sur la censure des transactions ». La quantité d'unités en circulation est déterminée par le protocole et chaque individu peut « transférer de la monnaie à n'importe quelle personne, en tout lieu et à tout moment, sans avoir besoin de l'autorisation d’un tiers » (p. 69).

Bitcoin est ainsi une « monnaie du marché noir ». Par conséquent, il doit être protégé contre les attaques étatiques, d'où découle son modèle de sécurité. « Son architecture de sécurité suppose nécessairement qu'il fonctionne sans autorisation de l'État. » (p. 46)

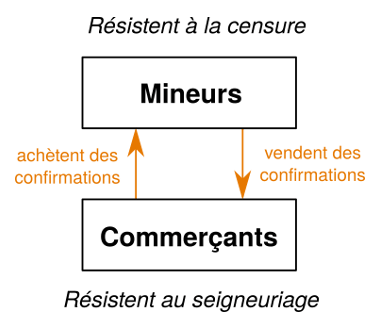

Dans le modèle décrit par Eric Voskuil, la sécurité repose sur un marché des confirmations ayant lieu entre deux catégories d'acteurs : les mineurs, qui déploient leur puissance de calcul pour confirmer les transactions ; et les commerçants, qui acceptent l'unité de compte en échange de biens et services (autres devises comprises). Dans ce marché, les commerçants achètent des confirmations aux mineurs par le biais de frais qu'ils paient au moment de la réception (par le biais d'une remise) ou lors de l'envoi ultérieur des fonds : « les commerçants achètent des services miniers conformes à leurs règles moyennant des frais satisfaisants » (p. 98). Les mineurs sont également récompensés temporairement par la distribution initiale des unités qui est réduite de moitié tous les 4 ans, mais cela n'entre pas en compte dans le modèle final.

L'une des réflexions brillantes d'Eric Voskuil a été de remarquer que les deux groupes d'acteurs interviennent dans le modèle de sécurité. Ils protègent chacun un aspect fondamental de Bitcoin :

- Les commerçants déterminent le protocole et peuvent de ce fait lutter contre l'inflation monétaire en acceptant la version déflationniste de Bitcoin. Ils exercent directement ce pouvoir par l'intermédiaire de leurs nœuds connectés au réseau.

- Les mineurs sélectionnent les transactions et peuvent de ce fait lutter contre la censure des transactions en acceptant de confirmer tous les transferts valides et payant suffisamment de frais. Ils exercent directement ce pouvoir par l'intermédiaire de leurs mines.

Ces deux rôles sont essentielles à la sécurité du système. Il ne peut pas y avoir de résistance à l'inflation sans moyen d'échapper à la sélection arbitraire des transactions ; et, à l'inverse, il ne peut pas y avoir de résistance à la censure sans un protocole stable.

Dans les deux cas, la sécurité peut être exprimée comme le produit de trois facteurs (pp. 59-62) :

- L'activité : le total des recettes reçues (commerçants) ou le total de la puissance de calcul déployée (mineurs) ;

- La distribution : l'inverse de la variation d'activité entre les acteurs individuels (commerçants ou mineurs) ;

- La participation : la fraction de l'humanité impliquée dans l'activité (commerce ou minage).

Par conséquent, la sécurité ne se résume pas simplement au taux de hachage.

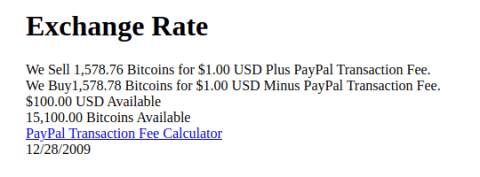

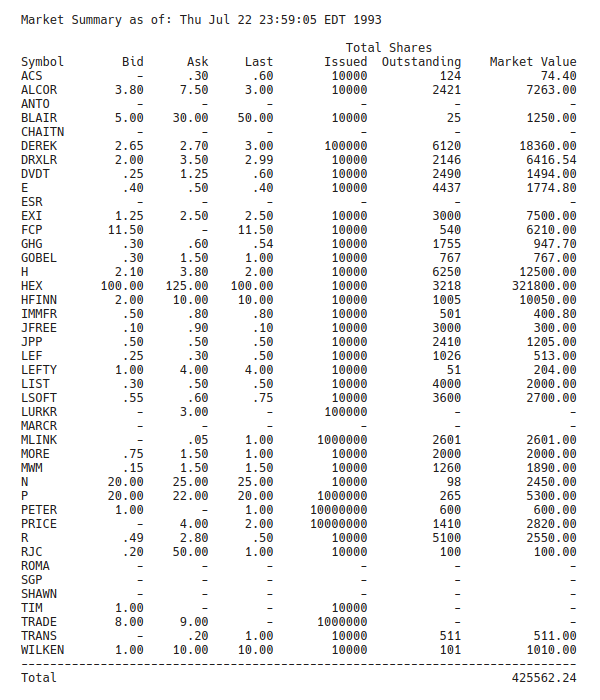

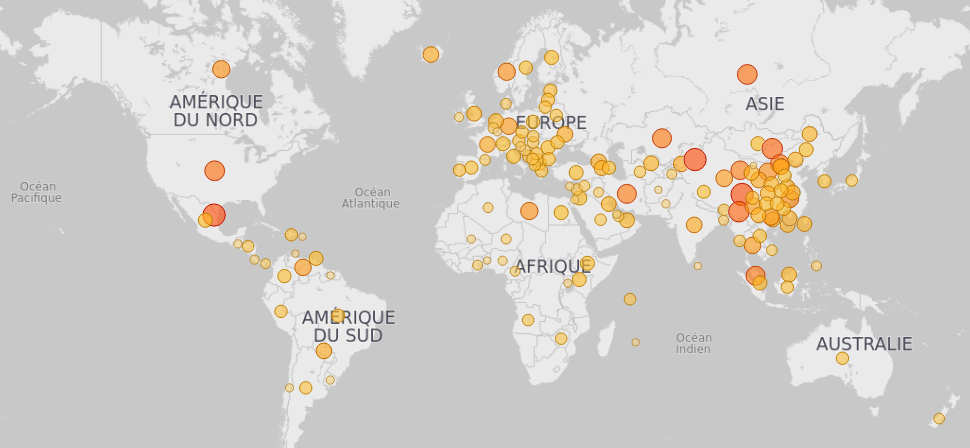

Aujourd'hui, à cause des pressions centralisatrices naturelles, la sécurité de Bitcoin est loin d'être optimale. La distribution est en effet réduite : les mineurs se rassemblent en coopératives de minage à cause des « pressions de regroupement » comme la variance, la proximité, etc. (p. 125) et les commerçants ont tendance à utiliser des services tiers à cause des « pressions de centralisation » liées à l'acceptation de la monnaie (p. 26). Les plateformes d'échange sont la quintessence de cette centralisation : la plupart des gens qui souhaitent acheter du bitcoin pour spéculer sur sa valeur future le font en passant par une place de marché centralisée, non pas en échangeant de pair à pair, ce qui fait que l'économie (basée à 90 % sur la spéculation) est aujourd'hui très vulnérable.

Bitcoin n'est donc actuellement « pas bien préparé aux attaques » (pp. 67-68). Cela met en lumière un paradoxe, le « paradoxe du niveau de menace » : la sécurité de Bitcoin est peu élevée lorsque la menace est faible et augmente à mesure que la menace devient plus forte, chose à quoi nous devrons nous attendre dans les années à venir.

Bitcoin et l'école autrichienne d'économie

Au-delà de sa compréhension de Bitcoin, Eric Voskuil nous partage son analyse de la monnaie, qu'il a hérité de l'école autrichienne d'économie, et en particulier de Ludwig von Mises et Murray Rothbard qu'il a lus minutieusement. Les thèmes abordés dans le livre sont en effet des thèmes chers à ce courant de pensée économique, comme la conception subjective de la valeur, la préférence temporelle ou la nature monétaire de l'inflation.

Mais Eric Voskuil ne s'arrête pas là : il vient apporter un certain nombre de contributions à cette école d'économie rationnelle, notamment en ce qui concerne le bitcoin. Ce dernier constitue en effet un objet économique novateur et vient perturber les conceptions que pouvaient se faire les autrichiens de la monnaie avant 2008.

D'une part, le bitcoin est essentiellement une monnaie fiduciaire : il est dépourvu de valeur d'usage, si on exclut l'utilisation (accessoire) de l'horodatage de documents. Il « n'a d'utilité en tant que monnaie que dans la mesure où des personnes sont disposées à commercer avec », et se base par conséquent sur l'accord entre les commerçants qui l'acceptent.

Pour la première fois de l'histoire, il s'agit d'une monnaie fiduciaire qui a réussi à se développer sans intervention étatique, chose considérée impossible auparavant par les autrichiens (pour qui la monnaie doit provenir d'une marchandise possédant une valeur d'usage) ainsi que par les partisans de la théorie monétaire moderne (pour qui la valeur d'une monnaie découle des impôts dont elle permet de s'acquitter).

En particulier, le bitcoin constitue un contre-exemple flagrant au théorème de régression de Ludwig von Mises, selon lequel « nul bien ne peut être employé comme instrument d’échange si, au moment où l’on a commencé à s’en servir comme tel, il n’avait pas une valeur d’échange en raison d’autres emplois » (L'action humaine, 1949) : il a acquis une valeur sans valeur d'usage initiale, par la valorisation subjective des acteurs qui ont contribué à son développement économique. Certains économistes ont tenté d'interpréter le théorème pour faire en sorte que le bitcoin en satisfasse les prémisses, mais comme le fait brillamment remarquer Eric Voskuil, cela « rend le théorème tautologique » puisque « tout ce que les gens considèrent comme de la monnaie peut [alors] être une monnaie » (p. 266).

Ainsi, comme l'écrit Eric Voskuil :

« Le bitcoin, en tant que monnaie fiduciaire (c'est-à-dire sans valeur d'usage) dépourvue du soutien de l'État, a finalement mis en évidence les erreurs logiques du métallisme, qui a tenté de démontrer la nécessité de la valeur d'usage pour la monnaie, et du chartalisme, qui a tenté de démontrer la nécessité du soutien de l'État pour la monnaie fiduciaire. » (pp. 282-283)

D'autre part, le bitcoin diffère aussi par sa stabilité monétaire, c'est-à-dire « la relation d'amortissement entre la demande de monnaie et son offre ». Contrairement aux monnaies-marchandises comme l'or et aux monnaies de monopole comme le dollar, le bitcoin possède une politique monétaire prédéterminée et a vocation a devenir une monnaie à offre fixe. On ne peut pas « en produire plus lorsque le prix est censé être supérieur ou égal au coût de production (coût du capital inclus) » (p. 303). À terme, il n'y a par conséquent pas d'offre supplémentaire pour compenser une hausse de son pouvoir d'achat.

Bitcoin constitue ainsi un système de monnaie singulier, et on pourrait croire que « la thésaurisation de bitcoin garantit un profit perpétuel » (p. 293), ce qui rendrait le bitcoin intrinsèquement instable. Néanmoins, cela est compensé par l'absence de scalabilité du système. Puisque la capacité transactionnelle est nécessairement limitée (comme le montre le Principe de scalabilité, p. 312), le système exige le paiement de frais d'utilisation qui excluent certaines plages de valeurs pour le transfert : les utilisateurs évitent en effet de payer des frais élevés pour des transferts de petites sommes et préfèrent recourir à des monnaies de substitution plus ou moins similaires.

De ce fait, si la demande pour le bitcoin (et a fortiori son prix de change en dollars) s'accroît, les frais augmentent, ce qui a pour effet de réduire cette demande. Ainsi, « la stabilité résulte [...] de la limitation directe de la demande, au lieu de s'appuyer sur une augmentation de l'offre pour ce faire ». Quant à savoir où cette stabilité se trouve, l'avenir nous le dira.

Cryptoéconomie : Principes fondamentaux de Bitcoin

Cryptoéconomie : Principes fondamentaux de Bitcoin est donc un ouvrage essentiel pour comprendre Bitcoin. Eric Voskuil y dresse un système théorique et rationnel cohérent pour comprendre les principes de Bitcoin et réfuter les idées fausses qui circulent à son sujet. Si vous êtes passionnés de Bitcoin, je vous recommande chaudement sa lecture à tête reposée !

Vous pouvez vous procurer cette traduction sur Amazon en édition papier ou en format Kindle.

Merci à Pierre Schweitzer pour sa relecture des sujets économiques et à Jurraca pour sa participation sur le dépôt.